Funktioniert die Niedrigzinspolitik?

Die Zentralbank der Republik Türkei (CBRT) senkte den Leitzins letzte Woche um weitere 150 Basispunkte auf das von Präsident Recep Tayyip Erdoğan gewünschte einstellige 9-Prozent-Niveau. Im September 2021, als die Zinssenkungen begannen, lag dieser Satz bei 19 Prozent. Mit anderen Worten, der Leitzins wurde in 15 Monaten um 10 Prozent gesenkt.

Die Wachstumszahlen dieser Woche deuten hingegen darauf hin, dass die türkische Wirtschaft trotz solch massiver Zinssenkungen im dritten Quartal nicht wachsen konnte, sondern im Gegenteil gegenüber dem Vorquartal geschrumpft ist. Irgendwo ist also ein Fehler.

Die Entscheidungsträger betonen, dass sie von Anfang an mit einem wachstumsorientierten Ansatz begonnen haben, und behaupten, dass sie eine mit dem Rest der Welt kompatible Politik verfolgen, um die Schritte zu verteidigen, die unternommen werden, wenn die gewünschte Wachstumsleistung nicht erreicht wird.

Die gemachten Aussagen versuchen, eine vernünftige Grundlage für die 10-Punkte-Zinssenkungen zu schaffen, die in einem hochinflationären Umfeld kommen, im Falle von „Niedrigzinspolitik wird im Rest der Welt angewendet“ oder „es gibt eine Divergenz zwischen den Zentralbanken der entwickelten Länder“.

Es gibt ein wichtiges Problem mit diesen Aussagen. Denn während Zinssenkungen das Feuer in einem inflationären Umfeld anheizen, zeigt der Vergleich dieser Praxis mit Praktiken im Ausland oder die Unterstellung, dass es keinen Konsens über die geldpolitische Praxis im Ausland gibt, andererseits, dass die im Ausland umgesetzte Politik nicht missverstanden wird.

Es ist wahr, dass wir vor einem globalen Inflationsproblem stehen. Angesichts des Inflationsdrucks senken die Zentralbanken jedoch nicht die Zinssätze, sondern erhöhen die Zinssätze. Damit wollen sie ihre Inflationserwartungen senken. Japan, das sich nicht an der Zinserhöhungskarawane beteiligte, erklärt diese Situation damit, dass die Inflationserwartung für das nächste Jahr unter 2 Prozent gefallen sei. Mit anderen Worten, eine Meinungsverschiedenheit über die Funktionsweise der Geldpolitik ist keine Redewendung. Bei Inflationsdruck gibt es Zinserhöhungen.

Zweitens zeigt die Tatsache, dass die Zentralbanken, die die Zinsen im Rest der Welt erhöhen, den Leitzins unterhalb der Inflation ansetzen, nicht, dass sie uns ähnlich sind.

Verbindung und Orientierung sind grundlegend in der Geldpolitik. Es ist nicht möglich, die Zinserhöhung zu umgehen und eine andere Lösung zu finden, um die erstarrten Inflationserwartungen zu brechen. Deshalb strebt der Rest der Welt eine Zinserhöhung an. In diesem Fall zielt die Zentralbank darauf ab, die Inflationserwartungen zu durchbrechen, indem sie ihre Entschlossenheit zeigt, mit der Inflation fertig zu werden.

Die Tatsache, dass der Leitzins in diesen Ländern unter der Inflation liegt, zeigt keine Ähnlichkeit mit unserer Politik. Weil diese Länder wie wir die Kluft zwischen Leitzinsen und Inflation nicht vergrößern, indem sie die Zinssätze senken. Im Gegenteil, indem sie die Zinssätze erhöhen, bringen sie den Leitzins näher an die Inflation heran. Wir können den Unterschied zwischen uns und ihnen am deutlichsten erkennen, wenn wir uns ansehen, wie sich die Inflationserwartungen entwickelt haben.

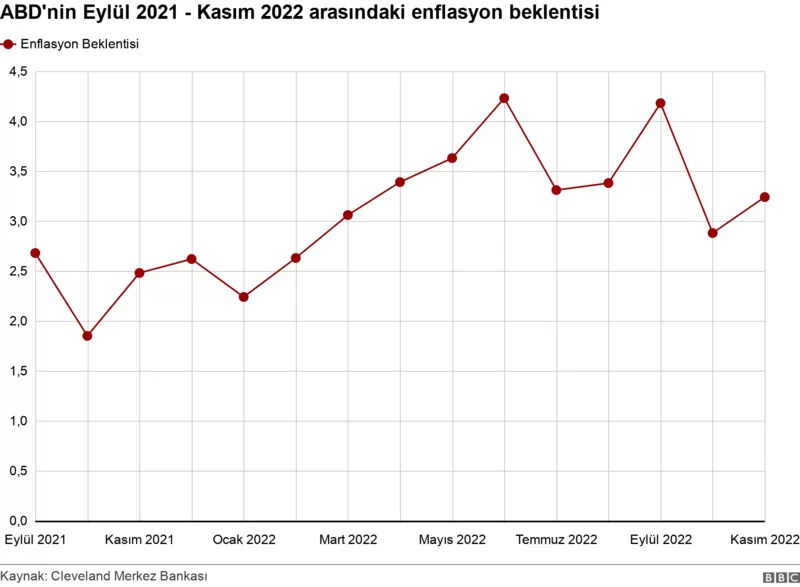

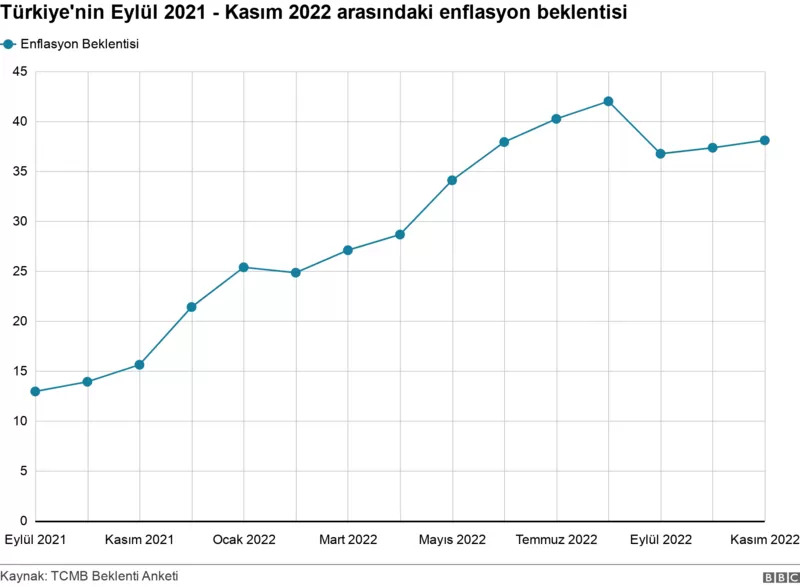

Die Grafik oben zeigt die 12-Monats-Inflationserwartungen für die USA und die Grafik unten für die Türkei.

Diese Diagramme sagen uns:

Seit Anfang 2022 hat die US-Notenbank (Fed) die Zinsen um 4 Prozentpunkte erhöht. Im ersten Halbjahr hoben die Märkte, die die restriktive Haltung der Fed als „Inflationsgefahr“ interpretierten, ihre Inflationserwartungen um zwei Punkte an. In der zweiten Jahreshälfte sehen wir jedoch, dass die entschlossene Haltung der Fed die Märkte davon zu überzeugen begann, dass die Inflation zurückgehen würde und die Inflationserwartungen auf 3 Prozent fielen. Die Fed wird die Zinsen weiter erhöhen, bis diese Erwartungen das 2-Prozent-Ziel erreichen.

In unserem Fall hat die CBRT die Zinssätze seit dem letzten Quartal 2021 um 10 Punkte gesenkt. Andererseits stiegen die Inflationserwartungen von 12 Prozent auf 42 Prozent. Obwohl es in der letzten Periode einen leichten Rückgang gegeben hat, ist die Inflationserwartung im Vergleich zum Vorjahr um mehr als 20 Punkte gestiegen.

Der Leitzins der Fed, der 4 Prozent erreicht hat, liegt ein Jahr später etwa 1 Punkt unter den Inflationserwartungen. Der auf 9 Prozent gesunkene Leitzins in der Türkei liegt rund 30 Punkte unter den Inflationserwartungen für das nächste Jahr. Mit anderen Worten, selbst wenn wir sagen „Die haben es auch“, ist der Unterschied unvergleichlich hoch. Wenn sie die Inflationserwartung auch dann reduzieren können, wenn der reale Leitzins negativ ist, ist dies eine Meisterleistung. Es zeigt den Glauben an die Zentralbank. Wenn wir die Inflationserwartungen mit einem negativen Realzins von 30 Prozent steuern könnten, dann könnte man aber von einer Ähnlichkeit sprechen.

Die obige Analyse weist auf erhebliche Verwirrung seitens der Regierung hinsichtlich der Rechtfertigung der Niedrigzinspolitik hin. Kann also das endgültige Ziel dieser Politik erreicht werden?

Die Türkei kündigte die Zinssenkungen mit der Präferenz „Wachstum zum Inflationswert bei niedrigem TL“ an und begrenzte einerseits die Abwertung des TL mit Reserveverkäufen und andererseits durch die Begrenzung des Kreditangebots mit makroprudenziellen Maßnahmen Maßnahmen, wechselte sie zu einer seltsamen Praxis, die weder das Wachstum stützen noch die Inflationserwartungen verringern konnte.

All diese Bemühungen „Was hat es gekostet und was hat es gebracht?“ Es ist gut zu fragen.

Die Gesamtinflation ist seit Jahresbeginn um etwa 20 Prozentpunkte gestiegen. Da die Einkommensverteilung durch die Inflation gestört wurde, sank der Anteil der Lohnzahlungen am Einkommen auf 26 Prozent.

Es wird berechnet, dass die CBRT im Jahr 2022 fast 100 Milliarden Dollar an Devisen aus ihren Reserven verkauft hat, um den Wertverlust des Wechselkurses zu verhindern.

Das Bankensystem musste erhebliche Risiken eingehen und seine Vermittlungstätigkeiten mit den in die Praxis umgesetzten makroprudenziellen Maßnahmen minimieren.

Das alles wird weggenommen. Was ist also mit den Renditen?

Im dritten Quartal 2022 wuchs die türkische Wirtschaft jährlich um 3,9 Prozent.

Die Arbeitslosenquote sank nur um 1 Prozent auf 10 Prozent.

Die Tabelle ist sehr übersichtlich. Wie Fed-Chef Jerome Powell bei den Sitzungen in Jackson Hole sagte, profitiert niemand von einer Wirtschaft ohne Preisstabilität.

T24